Resultado da pesquisa por RG

Cursos (0)

Artigos (11)

Glossário (0)

Regulamentações de Stablecoin: UE, UAE e Cingapura Explicadas

Visão geral das políticas de criptomoedas de Hong Kong em 2024

Novato deve ler: Entendendo a operação e seleção da plataforma de contrato

A esplêndida bolha e a verdade perdida dos tokens de celebridade

O valor cripto da Pi Network: explorando seu modelo econômico e perspectivas futuras

Previsão de Preço do XRP: Análise de Tendências Futuras e Oportunidades de Investimento

Quão alto XRP pode subir? Como a política de criptomoedas de Trump afetará a tendência futura do XRP

O que é o Token TRUMP: lançado pelo Presidente, com uma capitalização de mercado de 30 bilhões de dólares por dia?

O que é VINE (Vine): a maravilhosa interligação de breves memórias de vídeo e a onda de criptografia

Protocolo de História (IP): Construindo um Novo Mercado de Propriedade Intelectual para Liberar o Potencial da Era da IA

![<p>Mais de uma década após o início explosivo das criptomoedas, a corrida do ouro impulsionada pelo halving do Bitcoin vem perdendo força. Agora, o mercado é movido por ondas pontuais de liquidez provenientes das ações dos EUA, do dólar e dos Treasuries, e cada ciclo é marcado por hotspots próprios — como se viu na trajetória da Pendle, que passou do rendimento fixo e LST para BTCFi, Ethena e Boros.</p>

<p>Ingressar na elite do “dinheiro novo” é muito mais desafiador do que gerir os ativos do tradicional “dinheiro antigo”.</p>

<p>Como dizem os custodians: o lucro está com quem detém a riqueza.</p>

<p>No ambiente cripto, os verdadeiros pools de capital profundo têm três formatos: baleias individuais (caso dos mineradores antigos de BTC, primeiros investidores de ETH e OGs do DeFi Summer), instituições on-chain (como VCs nativos, exchanges centralizadas, blockchains públicas e equipes de projetos de destaque) e os gigantes de Wall Street — tanto os tradicionais quanto os novos entrantes.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/9ed6c1c583d01f3ccbdb76a46511deac93a9d4fc.png" alt=""><br>Ilustração: Pico de Captação de Fundos para Custódia Cripto<br>Crédito da Imagem: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>O segmento de custódia fragmentou-se e se especializou. Após levantar US$ 3 bilhões em 2021 e diante dos colapsos de FTX-Celsius e 3AC-Luna-UST em 2022, o cenário da custódia cripto amadureceu. Entre os nomes de destaque estão:</p>

<ul>

<li>• Copper, Ceffu, Cobo — atendendo projetos on-chain</li><li>• Coinbase — custódia de ETF</li><li>• BNY Mellon — custódia bancária</li><li>• Fireblock — custódia para exchanges</li></ul>

<p>Especialmente a Coinbase concentra a maior fatia do mercado de custódia de ETFs, com mais de 80% dos emissores de ETF de BTC e ETH optando pela empresa como parceira. A MicroStrategy (MSTR) também utiliza a Coinbase como custodiante preferencial para o BTC em sua estratégia de tesouraria.</p>

<h2 id="h2-VGhlIFJldGFpbCBFcmEgRW5kc+KAlEluc3RpdHV0aW9ucyBOb3cgRHJpdmUgQ3J5cHRvIFdlYWx0aA==">Fim da era varejista — agora, as instituições ditam a geração de riqueza em cripto</h2><p>As formas de lucrar com cripto evoluíram com o tempo. Em uma era de concentração de capital, quem detém os bolsos mais fundos leva a maior parcela dos ganhos. Mineradoras, exchanges e market makers já tiveram seu momento. O comando agora passa para os custodians. Com o capital das finanças tradicionais migrando para o on-chain, os recursos não chegam diretamente às blockchains públicas ou exchanges — eles fluem primeiramente via custodians de confiança.</p>

<p>A movimentação diária de Ethereum já superou o pico histórico do DeFi Summer, alcançando 1,74 milhão de transações. Diferente de ciclos anteriores, que foram impulsionados por meme coins ou trading, esse crescimento atual tem como motor o ciclo de empréstimo de stablecoins iniciado por Aave e Ethena.</p>

<p>Por coincidência, a parceria entre Aave e Plasma está prestes a permitir que stablecoins de instituições tradicionais cheguem ao universo on-chain. No entanto, conforme a Genius Act, stablecoins de pagamento não podem render juros aos usuários; assim, ao migrarem para o blockchain, esses recursos tendem a se tornar capital morto para os emissores.</p>

<p>Enquanto as CEXs enfrentam queda no volume de negociação, os serviços de custódia, staking e geração de rendimento surgem como a próxima grande tendência — principalmente para bancos e players de TradFi. Com cortes de juros à vista, o desafio é como transferir para o blockchain a liquidez presa em fundos de previdência e tesourarias — um campo aberto para startups inovarem.</p>

<p>A era do domínio das exchanges chega ao final, pois modelos on-chain e IPOs comprimem as CEXs por vários lados. A Hyperliquid desponta para superar a Binance, enquanto Kraken e Bullish se posicionam para desafiar a hegemonia da Coinbase como a única exchange listada.</p>

<p>Estrategicamente, a busca é pelo rendimento além das CEXs. “Dinheiro antigo”, com seu capital gigantesco, aceita retornos menores desde que o principal esteja muito bem protegido — por isso a Tether constrói um cofre físico de ouro. Soluções de cofres on-chain também prometem se tornar um negócio bilionário.</p>

<p>Em cenário liderado por ETFs, é pouco provável que a Coinbase perca a liderança tão cedo, mas a nova dinâmica de mercado abre portas para players emergentes.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/49c0f9bfe131845f1d8c6209cce74da4678a5f2a.png" alt=""><br>Ilustração: Fusão TradFi & DeFi<br>Crédito da Imagem: <a href="https://github.com/zuoyeeb3" title="@zuoyeeb3">@zuoyeeb3</a></p>

<p>Em comparação com a enorme geração de riqueza do dólar, dos Treasuries e das ações dos EUA, o setor cripto ainda está em seu início — “segurando a vazão em uma bacia”. A verdadeira enxurrada de liquidez só virá quando o setor contar com infraestrutura institucional robusta e compliance (“estrutura do tamanho de uma banheira”).</p>

<p>Os veteranos buscam diferenciação. Anchorage Digital e Galaxy Digital são os principais exemplos desse movimento.</p>

<ul>

<li>• Galaxy — gestão de tesouraria (DATCO)</li><li>• Anchorage — custódia de stablecoins</li><li>• Anchorage Digital & Galaxy Digital — soluções inovadoras de staking com ETF</li></ul>

<p>Além de BTC e ETFs spot, os dois grupos “Digital” disputam a fatia hoje dominada pela Coinbase. Vamos analisar seus objetivos comuns.</p>

<p>Duas tendências principais marcam o universo dos ETFs spot: primeiro, padronização crescente — altcoins e meme coins (além de BTC e ETH) podem se tornar ETFs após seis meses negociadas em derivativos Coinbase. Segundo, surgimento dos modelos de staking-ETF, permitindo ao emissor do ETF resgatar ativos subjacentes e integrar o staking ao blockchain.</p>

<p>Um exemplo: a Anchorage Digital é custodiante e parceira exclusiva de staking do Solana Staking ETF da REX-Osprey, alinhando-se com ambas as tendências. Se o mercado continuar em alta, ETFs devem se tornar o principal motor de crescimento da Anchorage Digital.</p>

<p>Nos ETFs tradicionais, a Anchorage é parceira de 21Shares e BlackRock. É responsável também pela custódia da tesouraria em Bitcoin da Trump Media — com presença até em Mar-a-Lago.</p>

<h2 id="h2-QW5jaG9yYWdlOiBCdWlsZGluZyBhIFN0YWJsZWNvaW4gRm9ydHJlc3MgYW5kIENyeXB0b+KAmXMgRm9ydCBLbm94">Anchorage: construindo uma fortaleza de stablecoins e o Fort Knox das criptomoedas</h2><p>Em 2019, a Anchorage iniciou parceria com a Visa e, em 2021, tornou-se agente bancário de liquidação de USDC para a Visa.</p>

<p>2021 marcou um divisor de águas: a Anchorage lançou sua operação de custódia cripto (avaliada em US$ 3 bilhões), obteve licença bancária cripto do OCC e foi escolhida como custodiante digital do U.S. Marshals Service.</p>

<p>No crash de 2022, a Anchorage tornou-se a preferida da Aptos — seu cofundador Diogo Mónica também investiu na Aptos.</p>

<p>No primeiro trimestre de 2023, os ativos sob custódia cresceram 80%, mas houve redução de 75 funcionários (20%) e um apelo público da empresa por regulação dos stablecoins.</p>

<p>Em 2024, Diogo Mónica afastou-se da gestão diária e Nathan McCauley assumiu o controle operacional.</p>

<p>Em 2025, a Anchorage Digital assumirá a custódia da tesouraria em Bitcoin da Trump Media e adquirirá a Mountain Protocol, emissora do USDM.</p>

<p>Fundada em 2017 por Nathan McCauley e Diogo Mónica, a Anchorage Digital iniciou como trust em Dakota do Sul, mas deu um salto em 2021 ao receber a cobiçada licença bancária cripto do OCC.</p>

<p>Na elite financeira — Vale do Silício, Wall Street ou Washington — o sucesso depende sempre de relações e influência.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/0edcae8d144bdddd0f94aa619c23aa98be29267b.png" alt=""><br>Ilustração: Rede Institucional da Anchorage Digital<br>Crédito da Imagem: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>A Anchorage Digital oferece um portfólio institucional completo: trading, derivativos, clearing, staking e custódia — um balcão único para instituições. Diferentemente da Galaxy, a aposta principal da Anchorage está nos stablecoins.</p>

<p>O ponto de virada da Anchorage foi o timing: em 2021, com Joe Biden — democrata cético ao cripto — assumindo o poder e SBF investindo pesado em sua campanha, Brian Brooks (ex-CLO da Coinbase) tornou-se controlador interino do OCC.</p>

<p>Brooks implantou políticas bancárias amigáveis ao cripto, lançando o “Project REACh” para ampliar o acesso a fintechs e eliminar discriminação contra empresas de cripto.</p>

<p>A Anchorage aproveitou a oportunidade e tornou-se um banco nacional, saindo de trust local para Anchorage Digital Bank.</p>

<p>Em 13 de janeiro de 2021, a Anchorage Digital Bank foi autorizada a aceitar depósitos em dólares e custodiar ativos cripto.</p>

<p>No dia seguinte, Brooks pediu demissão. Assim, a Anchorage permaneceu — por acaso — a única instituição bancária cripto licenciada pelo OCC.</p>

<p>Essa licença estampa todos os produtos da Anchorage e foi essencial na captação de US$ 430 milhões nas séries C e D — o que garantiu sua sobrevivência ao inverno cripto e a preparou para o boom dos stablecoins.</p>

<p>Entre seus investidores estão nomes como a16z e gigantes de Wall Street como KKR e BlackRock.</p>

<p>Vale lembrar que Bitpay e Paxos buscaram licença bancária, mas foram negadas; a Paxos foi recentemente multada em US$ 26,5 milhões pelo órgão regulador de NY por falhas de compliance da BUSD.</p>

<p>A Anchorage detém tanto a licença bancária nacional cripto do OCC quanto a BitLicense de Nova York — fazendo dela, em termos regulatórios, a segunda no ranking, atrás apenas do BNY Mellon.</p>

<p>Apesar de tensões com o OCC após a saída de Brooks, a Anchorage manteve-se única no seu licenciamento — um ativo estratégico duradouro.</p>

<p>Esse status regulatório permite custódia de reservas de stablecoin, criptoativos e até NFTs. Porém, o crash de 2022 trouxe turbulências internas, inclusive mudanças entre os fundadores.</p>

<p>Diogo Mónica tornou-se sócio da Hanu Ventures (seguindo presidente do conselho da Anchorage Digital, focando em talento e estratégia). Nathan McCauley assumiu o comando operacional e intensificou relações com a BlackRock e a expansão dos serviços de stablecoin.</p>

<p>Hoje, a Anchorage é custodiante dos ETFs spot de Bitcoin e Ethereum da 21Shares e é parceira exclusiva do Solana Staking ETF da REX-Osprey em custódia e staking.</p>

<p>A Anchorage também atua fora dos ETFs — em parceria com a Visa para pagamentos com stablecoin e levando stablecoins regulamentadas, como PYUSD do Paypal, a clientes institucionais.</p>

<p>Destaque para o serviço de custódia prestado à Cantor Fitzgerald, custodiante e investidora da Tether — tornando-se custodiante do próprio custodiante da Tether.</p>

<p>Apesar do peso regulatório, antes de 2025 a Anchorage não brilhava: US$ 3 bilhões de avaliação e US$ 50 bilhões sob custódia, mas dificuldade em competir com a Coinbase em ETFs. Agora, a aposta recai nos stablecoins.</p>

<p>O diferencial: o Anchorage Digital Bank NA pode receber depósitos tanto em dólar quanto em stablecoins e custodiar ambos.</p>

<ul>

<li>• Off-chain: parceria com Ethena para escalar a emissão do USDtb, atendendo às exigências da Genius Act</li><li>• On-chain: aliança com Paxos e Kraken (USDG Stablecoin Alliance) para operar a Global Dollar Network</li></ul>

<p>A Anchorage também atua em estratégia de tesouraria: Joseph Chalom, ex-BlackRock, tornou-se co-CEO da Sharplink Gaming (tesouraria ETH) e foi elo-chave na parceria BlackRock-Anchorage de custódia ETF.</p>

<p>BUIDL, fundo da BlackRock, está alinhado a Chalom e tem a Anchorage como custodiante. A fórmula:</p>

<p>$BUIDL = BlackRock (emissor) = Securitize (tokenização) + Anchorage Digital (custódia) + BNY (serviços de caixa)</p>

<p>Curiosamente, Paul Atkins, presidente da SEC, detém pelo menos US$ 250 mil em ações da Anchorage Digital e participa da Securitize, parceira da Ethena na coemissão do Converage.</p>

<p>Com a Galaxy listada em bolsa, comenta-se que a Anchorage Digital pode abrir seu próprio capital. O crescimento dos stablecoins eleva também a demanda por capital, podendo fazer dela o primeiro IPO bancário cripto já em 2024.</p>

<h2 id="h2-R2FsYXh5IERpZ2l0YWw6IEFzY2VuZGluZyB0byB0aGUgVGhyb25lIG9mIFRyZWFzdXJ5IE1hbmFnZW1lbnQ=">Galaxy Digital: escalando para a liderança em gestão de tesouraria</h2><p>Em relação à Anchorage, a Galaxy se diferencia não apenas pelo perfil — tendo sido piloto da Goldman Sachs para cripto OTC em 2022 — mas por ser referência para baleias de Bitcoin. Atua em mineração de BTC, venture capital, inteligência artificial e outros segmentos, e seu fundador, Mike Novogratz, detém uma rede de contatos ainda maior do que a liderança da Anchorage.</p>

<p>Em 25 de julho, a Galaxy auxiliou um minerador inicial a liquidar cerca de 80.000 BTC (US$ 9 bilhões). Mesmo vendendo em etapas, apenas o anúncio gerou queda de quase 4% no preço do Bitcoin, abaixo de US$ 115 mil.</p>

<p>Transações enormes como essas levantam suspeitas de manipulação, mas a postura institucional da Galaxy faz com que seus incentivos estejam alinhados à estabilidade e crescimento — ao contrário de market makers agressivos.</p>

<p>A verdadeira força da Galaxy é o timing: Mike Novogratz, experiente no mercado financeiro, sempre viu o cripto como oportunidade de negócios — não por ideologia.</p>

<p>Com a saída dos investidores de varejo e a entrada das instituições, a trajetória da Galaxy — principalmente em tesouraria — merece cada vez mais atenção.</p>

<p>Lembra da Sharplink, empresa de tesouraria ETH hoje comandada por ex-BlackRock?</p>

<p>Em junho de 2025, a Sharplink adquiriu de forma recorrente ETH da Galaxy via OTC, totalizando pelo menos US$ 800 milhões — não por acaso, já que a Galaxy também investe na Sharplink. É o clássico “uma mão vende para a outra”.</p>

<p>Além do segmento BTC e ETFs, a Galaxy investiu e impulsionou a Stablecoinx da Ethena (tesouraria) e a Mill City Ventures III, Ltd., que gere um caixa SUI de US$ 450 milhões.</p>

<p>Expandindo operações, a Galaxy ampliou ofertas OTC, atua com LST LsETH para a Liquid Collective e prepara a versão SOL (lsSOL), voltada a instituições e suportada pela Anchorage.</p>

<p>O setor é, de fato, altamente conectado.</p>

<p>Além disso, a Global Dollar Network reúne Anchorage Digital e Galaxy Digital — mostrando que, entre custodians de peso, colaboração vale mais do que concorrência feroz.</p>

<p>Enquanto a Anchorage foca em stablecoins e compliance, a Galaxy mantém direção em gestão de tesouraria, criando soluções para além de BTC e ETH.</p>

<p>Com capital robusto, a Galaxy detém US$ 1,8 bilhão em BTC e recentemente fez posição de US$ 34,4 milhões em Ripple (XRP). Em um movimento irônico, a Ripple acaba de adquirir por US$ 200 milhões a startup Rail, apoiada pela Galaxy.</p>

<p>Mais uma vez, trata-se de “uma mão para a outra”.</p>

<p>Relatórios recentes da Galaxy indicam prioridades em tesouraria e market making: $HYPE, $SOL e $XRP. Com a Ripple resolvendo pendências com a SEC e valorizando 10% em um pregão, a Galaxy se antecipa ao varejo.</p>

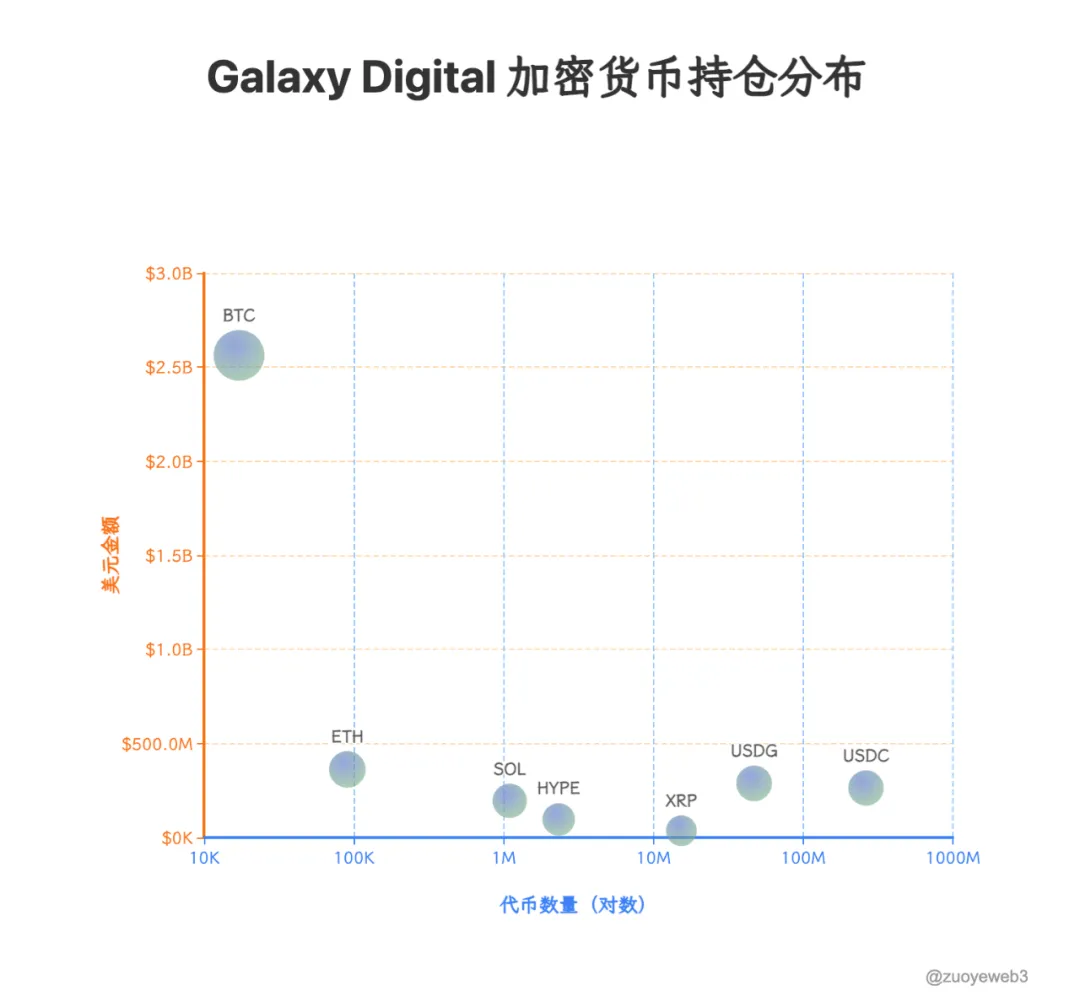

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/537e2129a57a2a54d0b97276c3a7a0bd7e8d038c.png" alt=""><br>Ilustração: Galaxy Digital Holdings<br>Crédito da Imagem: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a><br>Fonte dos Dados: <a href="https://github.com/SECGov" title="@SECGov">@SECGov</a></p>

<p>A Galaxy liquidou todas as posições em UNI e TIA. Nesta nova era, estrelas antigas saem de cena; USDG, HYPE e XRP despontam como os grandes vencedores — mesas OTC sempre antecipam movimentos do mercado.</p>

<p>Tradicionalmente, mesas OTC executavam ordens de baleias passivamente, sem interferir nos mercados à vista — algo bem diferente dos market makers em exchanges. As estratégias de tesouraria mudam esse cenário: à medida que tokens, ações e títulos convergem, ainda está em aberto quem definirá os preços dos tokens.</p>

<h2 id="h2-Q29uY2x1c2lvbg==">Conclusão</h2><p>Os custodians tornaram-se o ponto de encontro do capital: ativos off-chain exigem migração on-chain segura, e a liquidez on-chain demanda saídas em compliance. Com estratégias de tesouraria, custodians podem influenciar ativamente os preços dos tokens. O poder na criptoeconomia está cada vez mais vinculado à liquidez; a era das CEX/MM está ficando para trás.</p>

<p>O BNY Mellon administra mais de US$ 52 trilhões em ativos sob custódia; já todo o setor cripto tem menos de US$ 4 trilhões de valor de mercado, somando stablecoins, ETFs e empresas especializadas apenas US$ 520 bilhões. Os custodians cripto ainda têm muito espaço para crescer antes de exercerem influência real no mercado.</p>

<p>Mas todo fundador precisa ter em mente: o capital sempre segue os maiores potenciais de lucro.</p>

<h3 id="h3-RGlzY2xhaW1lcjo=">Aviso legal:</h3><ol>

<li>Este artigo foi reproduzido de [<a href="https://mp.weixin.qq.com/s/235iFbT1Qv0DWFjL__cS_w">Zuoye Waiboshu</a>] e permanece propriedade intelectual do autor original [<em>Zuoye Waiboshu</em>]. Para solicitações de reprodução, entre em contato com a equipe <a href="https://www.gate.com/questionnaire/3967">Gate Learn</a>, que tomará as medidas apropriadas.</li><li>Aviso: as opiniões expressas neste texto são de responsabilidade exclusiva do autor e não constituem recomendação de investimento.</li><li>As versões em outros idiomas foram traduzidas pela equipe Gate Learn. Salvo menção expressa à Gate como fonte, não copie, distribua ou plagie estas versões.</li></ol>](https://gimg.gateimg.com/learn/f74d4750d5851bfce39d336acd6fc974d4f3090e.webp)

Mais de uma década após o início explosivo das criptomoedas, a corrida do ouro impulsionada pelo halving do Bitcoin vem perdendo força. Agora, o mercado é movido por ondas pontuais de liquidez provenientes das ações dos EUA, do dólar e dos Treasuries, e cada ciclo é marcado por hotspots próprios — como se viu na trajetória da Pendle, que passou do rendimento fixo e LST para BTCFi, Ethena e Boros.

Ingressar na elite do “dinheiro novo” é muito mais desafiador do que gerir os ativos do tradicional “dinheiro antigo”.

Como dizem os custodians: o lucro está com quem detém a riqueza.

No ambiente cripto, os verdadeiros pools de capital profundo têm três formatos: baleias individuais (caso dos mineradores antigos de BTC, primeiros investidores de ETH e OGs do DeFi Summer), instituições on-chain (como VCs nativos, exchanges centralizadas, blockchains públicas e equipes de projetos de destaque) e os gigantes de Wall Street — tanto os tradicionais quanto os novos entrantes.

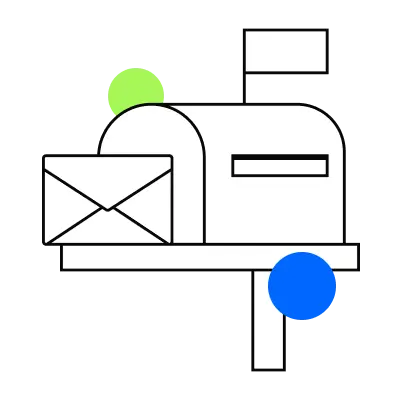

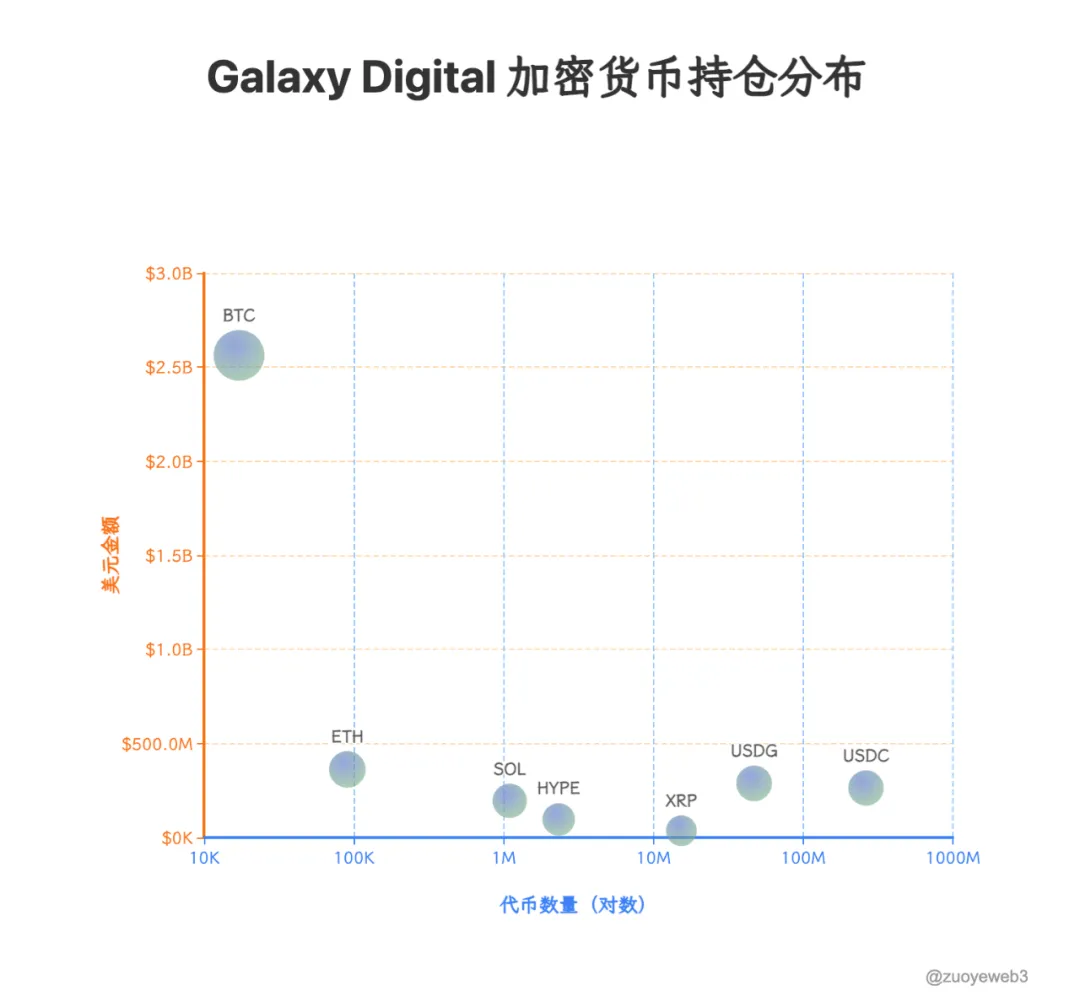

Ilustração: Pico de Captação de Fundos para Custódia Cripto

Crédito da Imagem: @zuoyeweb3

O segmento de custódia fragmentou-se e se especializou. Após levantar US$ 3 bilhões em 2021 e diante dos colapsos de FTX-Celsius e 3AC-Luna-UST em 2022, o cenário da custódia cripto amadureceu. Entre os nomes de destaque estão:

- • Copper, Ceffu, Cobo — atendendo projetos on-chain

- • Coinbase — custódia de ETF

- • BNY Mellon — custódia bancária

- • Fireblock — custódia para exchanges

Especialmente a Coinbase concentra a maior fatia do mercado de custódia de ETFs, com mais de 80% dos emissores de ETF de BTC e ETH optando pela empresa como parceira. A MicroStrategy (MSTR) também utiliza a Coinbase como custodiante preferencial para o BTC em sua estratégia de tesouraria.

Fim da era varejista — agora, as instituições ditam a geração de riqueza em cripto

As formas de lucrar com cripto evoluíram com o tempo. Em uma era de concentração de capital, quem detém os bolsos mais fundos leva a maior parcela dos ganhos. Mineradoras, exchanges e market makers já tiveram seu momento. O comando agora passa para os custodians. Com o capital das finanças tradicionais migrando para o on-chain, os recursos não chegam diretamente às blockchains públicas ou exchanges — eles fluem primeiramente via custodians de confiança.

A movimentação diária de Ethereum já superou o pico histórico do DeFi Summer, alcançando 1,74 milhão de transações. Diferente de ciclos anteriores, que foram impulsionados por meme coins ou trading, esse crescimento atual tem como motor o ciclo de empréstimo de stablecoins iniciado por Aave e Ethena.

Por coincidência, a parceria entre Aave e Plasma está prestes a permitir que stablecoins de instituições tradicionais cheguem ao universo on-chain. No entanto, conforme a Genius Act, stablecoins de pagamento não podem render juros aos usuários; assim, ao migrarem para o blockchain, esses recursos tendem a se tornar capital morto para os emissores.

Enquanto as CEXs enfrentam queda no volume de negociação, os serviços de custódia, staking e geração de rendimento surgem como a próxima grande tendência — principalmente para bancos e players de TradFi. Com cortes de juros à vista, o desafio é como transferir para o blockchain a liquidez presa em fundos de previdência e tesourarias — um campo aberto para startups inovarem.

A era do domínio das exchanges chega ao final, pois modelos on-chain e IPOs comprimem as CEXs por vários lados. A Hyperliquid desponta para superar a Binance, enquanto Kraken e Bullish se posicionam para desafiar a hegemonia da Coinbase como a única exchange listada.

Estrategicamente, a busca é pelo rendimento além das CEXs. “Dinheiro antigo”, com seu capital gigantesco, aceita retornos menores desde que o principal esteja muito bem protegido — por isso a Tether constrói um cofre físico de ouro. Soluções de cofres on-chain também prometem se tornar um negócio bilionário.

Em cenário liderado por ETFs, é pouco provável que a Coinbase perca a liderança tão cedo, mas a nova dinâmica de mercado abre portas para players emergentes.

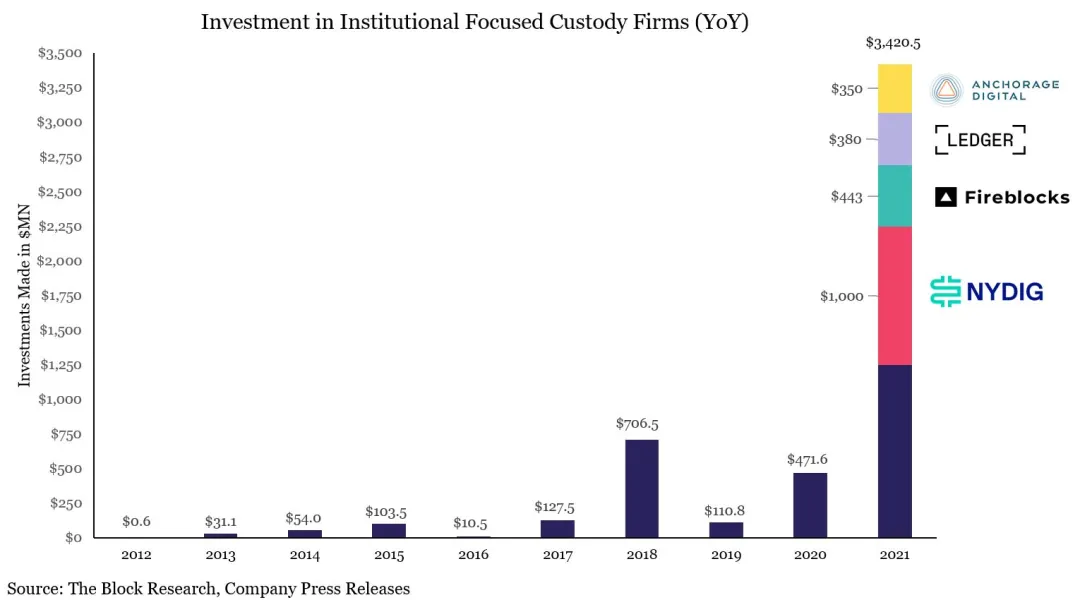

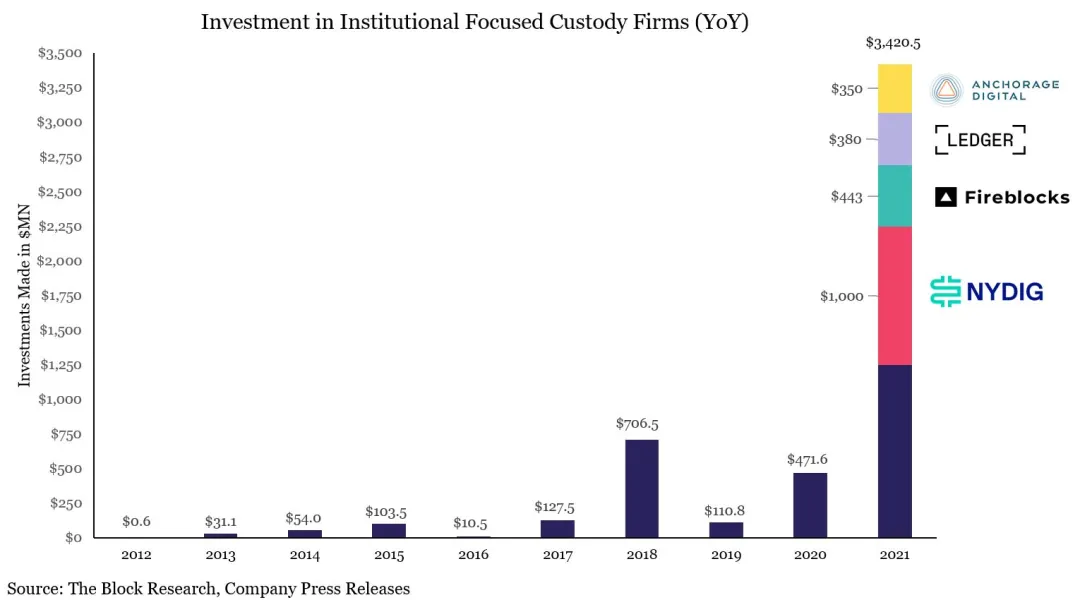

Ilustração: Fusão TradFi & DeFi

Crédito da Imagem: @zuoyeeb3

Em comparação com a enorme geração de riqueza do dólar, dos Treasuries e das ações dos EUA, o setor cripto ainda está em seu início — “segurando a vazão em uma bacia”. A verdadeira enxurrada de liquidez só virá quando o setor contar com infraestrutura institucional robusta e compliance (“estrutura do tamanho de uma banheira”).

Os veteranos buscam diferenciação. Anchorage Digital e Galaxy Digital são os principais exemplos desse movimento.

- • Galaxy — gestão de tesouraria (DATCO)

- • Anchorage — custódia de stablecoins

- • Anchorage Digital & Galaxy Digital — soluções inovadoras de staking com ETF

Além de BTC e ETFs spot, os dois grupos “Digital” disputam a fatia hoje dominada pela Coinbase. Vamos analisar seus objetivos comuns.

Duas tendências principais marcam o universo dos ETFs spot: primeiro, padronização crescente — altcoins e meme coins (além de BTC e ETH) podem se tornar ETFs após seis meses negociadas em derivativos Coinbase. Segundo, surgimento dos modelos de staking-ETF, permitindo ao emissor do ETF resgatar ativos subjacentes e integrar o staking ao blockchain.

Um exemplo: a Anchorage Digital é custodiante e parceira exclusiva de staking do Solana Staking ETF da REX-Osprey, alinhando-se com ambas as tendências. Se o mercado continuar em alta, ETFs devem se tornar o principal motor de crescimento da Anchorage Digital.

Nos ETFs tradicionais, a Anchorage é parceira de 21Shares e BlackRock. É responsável também pela custódia da tesouraria em Bitcoin da Trump Media — com presença até em Mar-a-Lago.

Anchorage: construindo uma fortaleza de stablecoins e o Fort Knox das criptomoedas

Em 2019, a Anchorage iniciou parceria com a Visa e, em 2021, tornou-se agente bancário de liquidação de USDC para a Visa.

2021 marcou um divisor de águas: a Anchorage lançou sua operação de custódia cripto (avaliada em US$ 3 bilhões), obteve licença bancária cripto do OCC e foi escolhida como custodiante digital do U.S. Marshals Service.

No crash de 2022, a Anchorage tornou-se a preferida da Aptos — seu cofundador Diogo Mónica também investiu na Aptos.

No primeiro trimestre de 2023, os ativos sob custódia cresceram 80%, mas houve redução de 75 funcionários (20%) e um apelo público da empresa por regulação dos stablecoins.

Em 2024, Diogo Mónica afastou-se da gestão diária e Nathan McCauley assumiu o controle operacional.

Em 2025, a Anchorage Digital assumirá a custódia da tesouraria em Bitcoin da Trump Media e adquirirá a Mountain Protocol, emissora do USDM.

Fundada em 2017 por Nathan McCauley e Diogo Mónica, a Anchorage Digital iniciou como trust em Dakota do Sul, mas deu um salto em 2021 ao receber a cobiçada licença bancária cripto do OCC.

Na elite financeira — Vale do Silício, Wall Street ou Washington — o sucesso depende sempre de relações e influência.

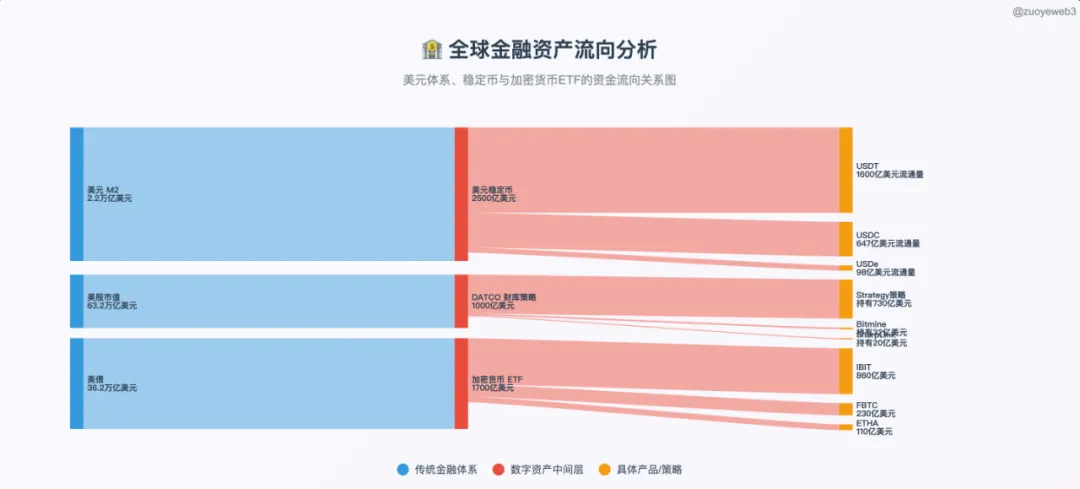

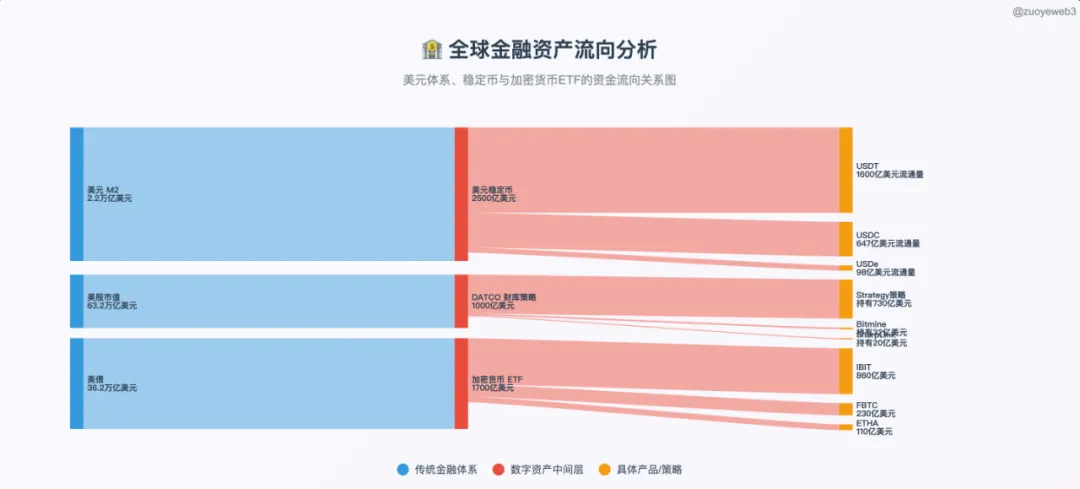

Ilustração: Rede Institucional da Anchorage Digital

Crédito da Imagem: @zuoyeweb3

A Anchorage Digital oferece um portfólio institucional completo: trading, derivativos, clearing, staking e custódia — um balcão único para instituições. Diferentemente da Galaxy, a aposta principal da Anchorage está nos stablecoins.

O ponto de virada da Anchorage foi o timing: em 2021, com Joe Biden — democrata cético ao cripto — assumindo o poder e SBF investindo pesado em sua campanha, Brian Brooks (ex-CLO da Coinbase) tornou-se controlador interino do OCC.

Brooks implantou políticas bancárias amigáveis ao cripto, lançando o “Project REACh” para ampliar o acesso a fintechs e eliminar discriminação contra empresas de cripto.

A Anchorage aproveitou a oportunidade e tornou-se um banco nacional, saindo de trust local para Anchorage Digital Bank.

Em 13 de janeiro de 2021, a Anchorage Digital Bank foi autorizada a aceitar depósitos em dólares e custodiar ativos cripto.

No dia seguinte, Brooks pediu demissão. Assim, a Anchorage permaneceu — por acaso — a única instituição bancária cripto licenciada pelo OCC.

Essa licença estampa todos os produtos da Anchorage e foi essencial na captação de US$ 430 milhões nas séries C e D — o que garantiu sua sobrevivência ao inverno cripto e a preparou para o boom dos stablecoins.

Entre seus investidores estão nomes como a16z e gigantes de Wall Street como KKR e BlackRock.

Vale lembrar que Bitpay e Paxos buscaram licença bancária, mas foram negadas; a Paxos foi recentemente multada em US$ 26,5 milhões pelo órgão regulador de NY por falhas de compliance da BUSD.

A Anchorage detém tanto a licença bancária nacional cripto do OCC quanto a BitLicense de Nova York — fazendo dela, em termos regulatórios, a segunda no ranking, atrás apenas do BNY Mellon.

Apesar de tensões com o OCC após a saída de Brooks, a Anchorage manteve-se única no seu licenciamento — um ativo estratégico duradouro.

Esse status regulatório permite custódia de reservas de stablecoin, criptoativos e até NFTs. Porém, o crash de 2022 trouxe turbulências internas, inclusive mudanças entre os fundadores.

Diogo Mónica tornou-se sócio da Hanu Ventures (seguindo presidente do conselho da Anchorage Digital, focando em talento e estratégia). Nathan McCauley assumiu o comando operacional e intensificou relações com a BlackRock e a expansão dos serviços de stablecoin.

Hoje, a Anchorage é custodiante dos ETFs spot de Bitcoin e Ethereum da 21Shares e é parceira exclusiva do Solana Staking ETF da REX-Osprey em custódia e staking.

A Anchorage também atua fora dos ETFs — em parceria com a Visa para pagamentos com stablecoin e levando stablecoins regulamentadas, como PYUSD do Paypal, a clientes institucionais.

Destaque para o serviço de custódia prestado à Cantor Fitzgerald, custodiante e investidora da Tether — tornando-se custodiante do próprio custodiante da Tether.

Apesar do peso regulatório, antes de 2025 a Anchorage não brilhava: US$ 3 bilhões de avaliação e US$ 50 bilhões sob custódia, mas dificuldade em competir com a Coinbase em ETFs. Agora, a aposta recai nos stablecoins.

O diferencial: o Anchorage Digital Bank NA pode receber depósitos tanto em dólar quanto em stablecoins e custodiar ambos.

- • Off-chain: parceria com Ethena para escalar a emissão do USDtb, atendendo às exigências da Genius Act

- • On-chain: aliança com Paxos e Kraken (USDG Stablecoin Alliance) para operar a Global Dollar Network

A Anchorage também atua em estratégia de tesouraria: Joseph Chalom, ex-BlackRock, tornou-se co-CEO da Sharplink Gaming (tesouraria ETH) e foi elo-chave na parceria BlackRock-Anchorage de custódia ETF.

BUIDL, fundo da BlackRock, está alinhado a Chalom e tem a Anchorage como custodiante. A fórmula:

$BUIDL = BlackRock (emissor) = Securitize (tokenização) + Anchorage Digital (custódia) + BNY (serviços de caixa)

Curiosamente, Paul Atkins, presidente da SEC, detém pelo menos US$ 250 mil em ações da Anchorage Digital e participa da Securitize, parceira da Ethena na coemissão do Converage.

Com a Galaxy listada em bolsa, comenta-se que a Anchorage Digital pode abrir seu próprio capital. O crescimento dos stablecoins eleva também a demanda por capital, podendo fazer dela o primeiro IPO bancário cripto já em 2024.

Galaxy Digital: escalando para a liderança em gestão de tesouraria

Em relação à Anchorage, a Galaxy se diferencia não apenas pelo perfil — tendo sido piloto da Goldman Sachs para cripto OTC em 2022 — mas por ser referência para baleias de Bitcoin. Atua em mineração de BTC, venture capital, inteligência artificial e outros segmentos, e seu fundador, Mike Novogratz, detém uma rede de contatos ainda maior do que a liderança da Anchorage.

Em 25 de julho, a Galaxy auxiliou um minerador inicial a liquidar cerca de 80.000 BTC (US$ 9 bilhões). Mesmo vendendo em etapas, apenas o anúncio gerou queda de quase 4% no preço do Bitcoin, abaixo de US$ 115 mil.

Transações enormes como essas levantam suspeitas de manipulação, mas a postura institucional da Galaxy faz com que seus incentivos estejam alinhados à estabilidade e crescimento — ao contrário de market makers agressivos.

A verdadeira força da Galaxy é o timing: Mike Novogratz, experiente no mercado financeiro, sempre viu o cripto como oportunidade de negócios — não por ideologia.

Com a saída dos investidores de varejo e a entrada das instituições, a trajetória da Galaxy — principalmente em tesouraria — merece cada vez mais atenção.

Lembra da Sharplink, empresa de tesouraria ETH hoje comandada por ex-BlackRock?

Em junho de 2025, a Sharplink adquiriu de forma recorrente ETH da Galaxy via OTC, totalizando pelo menos US$ 800 milhões — não por acaso, já que a Galaxy também investe na Sharplink. É o clássico “uma mão vende para a outra”.

Além do segmento BTC e ETFs, a Galaxy investiu e impulsionou a Stablecoinx da Ethena (tesouraria) e a Mill City Ventures III, Ltd., que gere um caixa SUI de US$ 450 milhões.

Expandindo operações, a Galaxy ampliou ofertas OTC, atua com LST LsETH para a Liquid Collective e prepara a versão SOL (lsSOL), voltada a instituições e suportada pela Anchorage.

O setor é, de fato, altamente conectado.

Além disso, a Global Dollar Network reúne Anchorage Digital e Galaxy Digital — mostrando que, entre custodians de peso, colaboração vale mais do que concorrência feroz.

Enquanto a Anchorage foca em stablecoins e compliance, a Galaxy mantém direção em gestão de tesouraria, criando soluções para além de BTC e ETH.

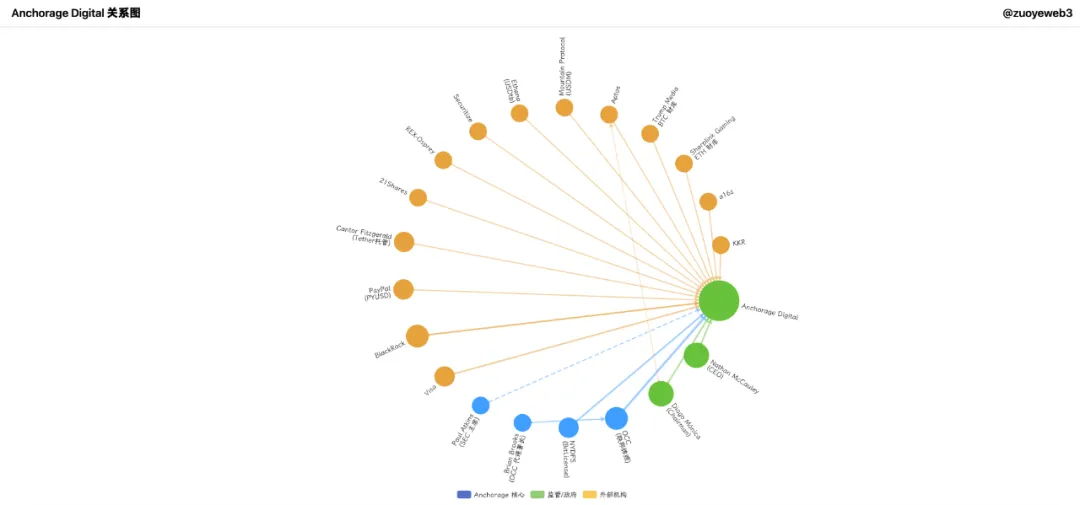

Com capital robusto, a Galaxy detém US$ 1,8 bilhão em BTC e recentemente fez posição de US$ 34,4 milhões em Ripple (XRP). Em um movimento irônico, a Ripple acaba de adquirir por US$ 200 milhões a startup Rail, apoiada pela Galaxy.

Mais uma vez, trata-se de “uma mão para a outra”.

Relatórios recentes da Galaxy indicam prioridades em tesouraria e market making: $HYPE, $SOL e $XRP. Com a Ripple resolvendo pendências com a SEC e valorizando 10% em um pregão, a Galaxy se antecipa ao varejo.

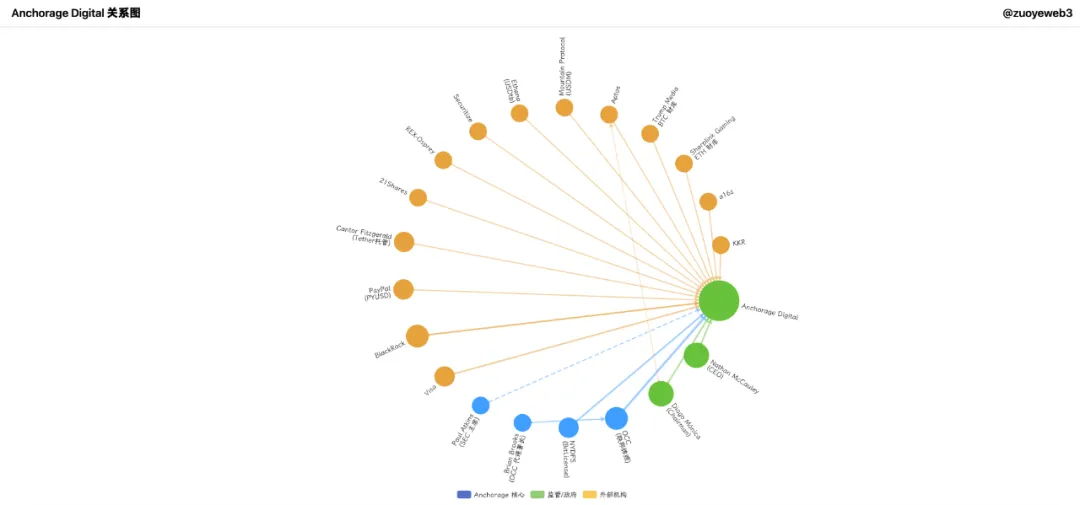

Ilustração: Galaxy Digital Holdings

Crédito da Imagem: @zuoyeweb3

Fonte dos Dados: @SECGov

A Galaxy liquidou todas as posições em UNI e TIA. Nesta nova era, estrelas antigas saem de cena; USDG, HYPE e XRP despontam como os grandes vencedores — mesas OTC sempre antecipam movimentos do mercado.

Tradicionalmente, mesas OTC executavam ordens de baleias passivamente, sem interferir nos mercados à vista — algo bem diferente dos market makers em exchanges. As estratégias de tesouraria mudam esse cenário: à medida que tokens, ações e títulos convergem, ainda está em aberto quem definirá os preços dos tokens.

Conclusão

Os custodians tornaram-se o ponto de encontro do capital: ativos off-chain exigem migração on-chain segura, e a liquidez on-chain demanda saídas em compliance. Com estratégias de tesouraria, custodians podem influenciar ativamente os preços dos tokens. O poder na criptoeconomia está cada vez mais vinculado à liquidez; a era das CEX/MM está ficando para trás.

O BNY Mellon administra mais de US$ 52 trilhões em ativos sob custódia; já todo o setor cripto tem menos de US$ 4 trilhões de valor de mercado, somando stablecoins, ETFs e empresas especializadas apenas US$ 520 bilhões. Os custodians cripto ainda têm muito espaço para crescer antes de exercerem influência real no mercado.

Mas todo fundador precisa ter em mente: o capital sempre segue os maiores potenciais de lucro.

Aviso legal:

- Este artigo foi reproduzido de [Zuoye Waiboshu] e permanece propriedade intelectual do autor original [Zuoye Waiboshu]. Para solicitações de reprodução, entre em contato com a equipe Gate Learn, que tomará as medidas apropriadas.

- Aviso: as opiniões expressas neste texto são de responsabilidade exclusiva do autor e não constituem recomendação de investimento.

- As versões em outros idiomas foram traduzidas pela equipe Gate Learn. Salvo menção expressa à Gate como fonte, não copie, distribua ou plagie estas versões.

Ilustração: Pico de Captação de Fundos para Custódia Cripto

Crédito da Imagem: @zuoyeweb3

Ilustração: Fusão TradFi & DeFi

Crédito da Imagem: @zuoyeeb3

Ilustração: Rede Institucional da Anchorage Digital

Crédito da Imagem: @zuoyeweb3

Ilustração: Galaxy Digital Holdings

Crédito da Imagem: @zuoyeweb3

Fonte dos Dados: @SECGov

Seu portal de entrada para o mundo das criptomoedas, inscreva-se no portal para ter uma nova perspectiva